离开SHEIN后,我想在日本家具赛道再造一个SHEIN | 对话创始人

对话嘉宾:刘三勇,卡谷电商创始人、前 SHEIN 日本负责人

对话背景:陪伴 SHEIN 从0到1建立日本市场业务,三年功成身退,刘三勇走向下一个战场。

刘三勇身上最显眼的标签之一,是前 SHEIN 日本负责人。

公开数据显示,SHEIN 于2021年初开设日本站;5月,刘三勇加入 SHEIN,担任日本市场负责人、兼日本分公司 (SHEIN JAPAN 株式会社) 法人代表;6月,网站开始起量;8月,SHEIN 日文版 App 上线;2022年,SHEIN 即成为日本市场年度下载量最大的购物类应用。

就在 SHEIN 日本取得瞩目成绩、海外多个区域市场狂飙突进、坊间频传上市消息的档口,今年5月,刘三勇离开 SHEIN,创办了卡谷电商,目标是带着国内优质家具品牌和厂商“出海”日本,打造一个“家具版的 SHEIN ”。目前,卡谷电商已获得日本知名 VC 机构 JAFCO 及 PKSHA Algorithm Fund 的天使轮投资。

是什么样的契机,让这位卓有成效的“大厂高管”,义无反顾地出海创业?又是基于什么样的考虑,选择了大件家具赛道?怀抱着满满的好奇心,白鲸出海与刘三勇深入地聊了聊他的想法与判断。

SHEIN 所提供的价值,别的赛道同样有需求

“SHEIN 相当于把淘宝搬了出来,把服饰、杂货等品类在海外的丰富度、价格与中国拉齐,让海外用户看到如此丰富、高性价比的产品,这对海外消费者来说,是非常好的新服务,我认为家居领域同样存在这样的概念。”

从研究生留学东京算起,刘三勇在日本学习、生活、工作多年,他告诉我们,即使在收纳文化盛行、各种家居产品五花八门的日本,消费者对大件家具的选择丰富度,与中国相比仍存在一定差距。

“我们在日本或者海外的主流平台搜索一些家具关键词,然后对比淘宝,在丰富度和价格上都存在比较明显的差距。我认为如果能够拉齐这些差距,对海外消费者而言,就有很好的用户价值。”

据市场研究机构 Mordor Intelligence 的一份报告,日本家具市场2024年的收入预计约214亿美元,人均消费约174美元(作为参考,据公开数据估算,2023年中国人均消费(零售)家具金额约106元人民币,约合15美元)。

在这个规模庞大的家具市场,主要竞争者既有像 Nitori(宜得利家居)、Muji(无印良品)、Karimoku、Kashiwa 这样经营多年的本土品牌,也有像 IKEA(宜家,瑞典)、 Cassina Ixc Ltd.(卡西纳,意大利)这样的进口品牌。其中,Nitori 是日本最大的家居连锁零售企业,目前销量可以占到日本家具业的一半以上。此外,通过跨境电商 B2C 渠道进口的家具份额,也在逐步上升。

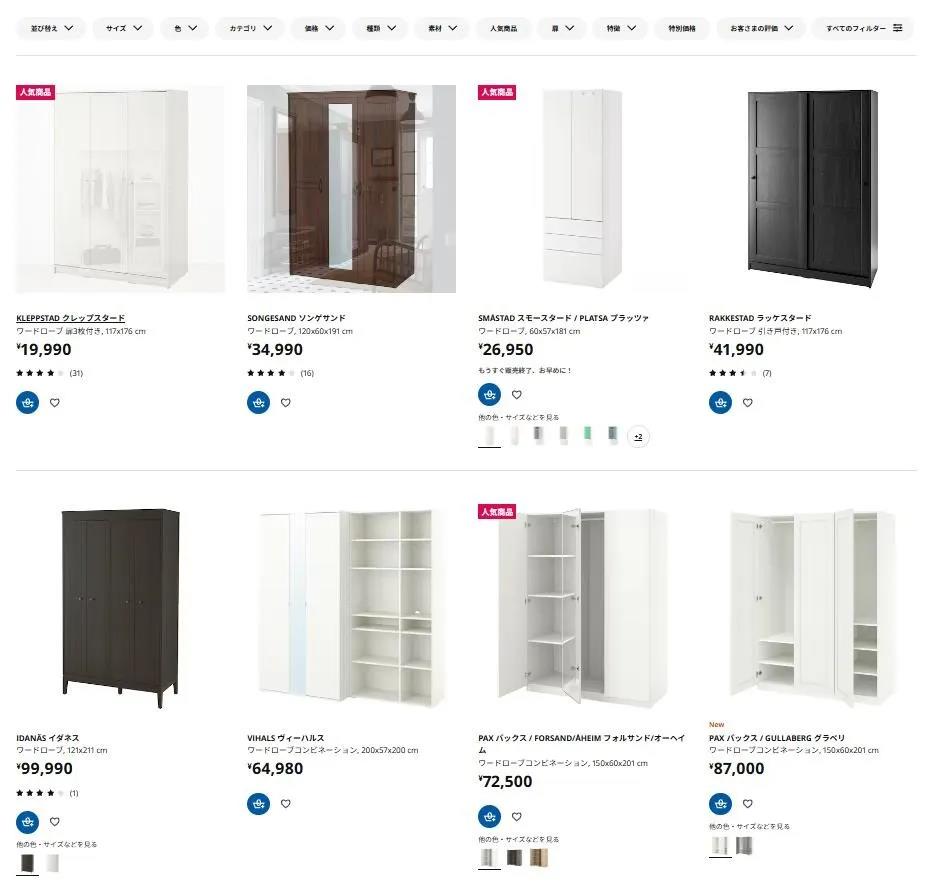

为验证刘三勇的说法,作者尝试在 Nitori(宜得利)、宜家日本、亚马逊日本站搜索衣柜这个品类,可以看到,在售商品普遍简洁、“日式”,人气商品(成品)价格在基本在1000-2000RMB 区间。

IKEA 日本在售衣柜,

基础款人气商品售价约合人民币1000元

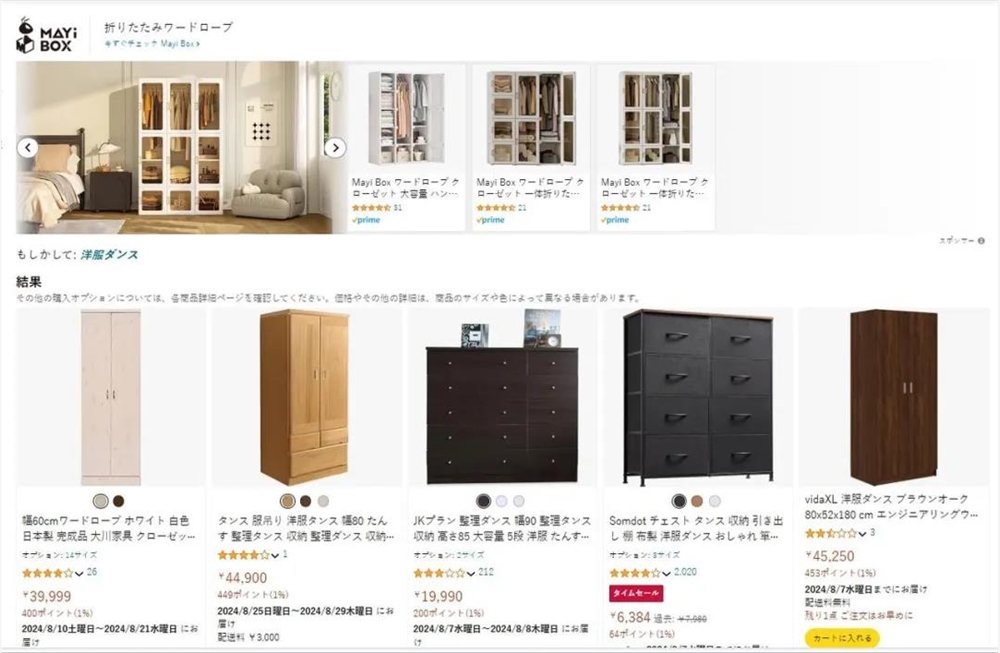

亚马逊日本站在售衣柜,

基础款售价在人民币2000元左右

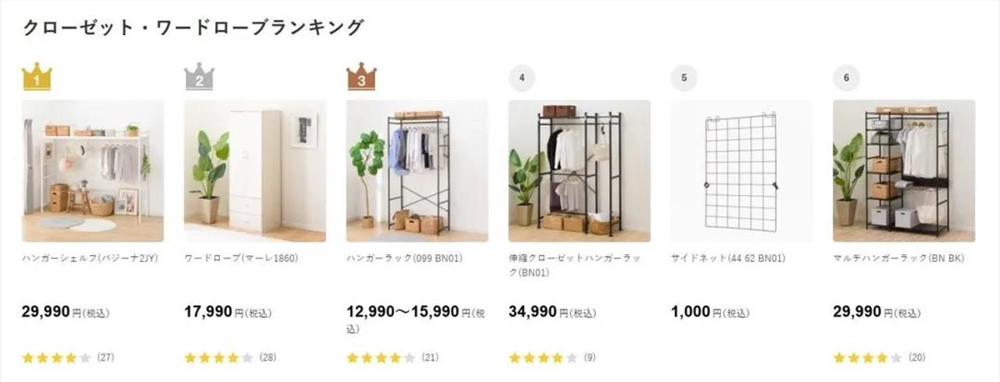

Nitori 衣柜类商品成品综合

排名 No.1,售价约合人民币1500元

Nitori(宜得利)网站也提供标准化定制选项,衣柜的款式只有一种,变化更多体现在木材的种类和颜色上,价格一个单元接近人民币2000元。

Nitori 定制衣柜,单组定价约合 RMB1800元左右

作为对照,在淘宝上搜索“衣柜”,可以看到,各种不同材质、款式和价位的商品应有尽有。我们又搜索了“餐桌”、“双人床”等其他品类,也存在类似的情况。

“从某种程度上讲,Nitori、宜家在选品策略上,更类似于优衣库的模式,主要针对标品、基础款。当基础款做到极致后,可以达到非常好的性价比。但与此同时,它牺牲了很大的丰富度,无论设计、功能、还是材质,都有很多不尽如人意的地方。

在中国,如果我们想要追求设计感或者独特功能的商品,可以在淘宝上直接购买。海外的个性产品或者新功能产品往往不是大众化需求,在日本,如果追求设计感,可能需要购买 designer brand 或者进口品牌,价格往往会非常昂贵。

所以,初期我们平台可能先进行个性化,即选择市场供给较少、或正品价格较高的,有独特设计、功能或者材质产品。后期我们会在物流履约各方面进行进一步的成本控制,即使标品也有可能打造出更高性价比,那时也许会推出更标准化的商品。”

“家具版 SHEIN”为什么要自日本起步?

这当然离不开刘三勇与日本市场的渊源。

刘三勇研究生就读于东京大学计算机专业,师从 IT 领域知名学者坂村健,从事 IoT/智能楼宇相关研究;毕业后即进入 PwC Strategy东京办公室(普华永道·思略特咨询),为多家知名企业及政府机构提供战略咨询服务;加入 SHEIN 之前,又先后在东京网红电商、智能家电领域两度创业。

在 SHEIN 日本工作的三年,让刘三勇更深入地了解了日本当地的商业生态和消费者的偏好。卡谷电商“出海”第一站选择日本,理所应当。

但一个更为重要的原因是,刘三勇看到了跨境家具赛道的一块空白和一个切入点。

中国家具出海,最早始于为海外家居品牌和大卖场代工(OEM 或 ODM),发展至今,逐渐升级为“中国制造”结合“跨境电商售卖的模式。目前,中国卖家已成为全球家居、家具类产品最大的出口群体。据中信建投近期一份市场研究报告,2023年,活跃于家居、家具类 B2C 海外电商市场的中国卖家数量已超过15万。

行业里不乏跨境“大卖”,部分有实力的企业开始发力 OBM 模式,着手打造“made in China”品牌矩阵。而至今仍“一块空白”的,是在大件家具跨境电商赛道,仍未出现像 SHEIN 这样级别的垂直 market place(零售渠道)。

报告显示,2023年,中国卖家在海外家具、家居类 B2C(零售)电商市场的总商品交易额(GMV)达到了7738亿元人民币,同比增长23.2%。其中,份额排名前三的渠道分别为亚马逊(3213亿元)、Wayfair(315亿元)和沃尔玛(238亿元)。

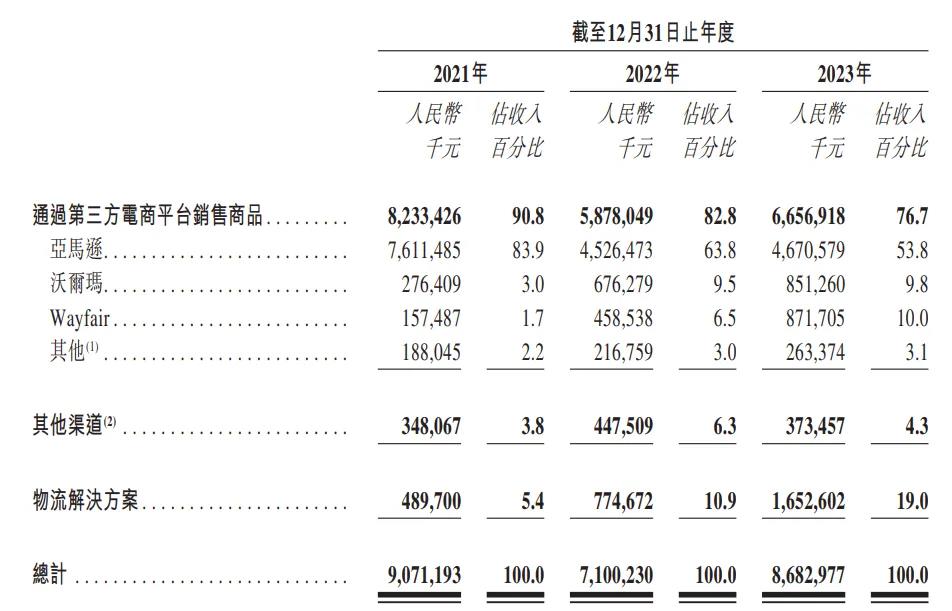

以今年4月在港股提交 IPO 申请的家具出海龙头企业之一——傲基科技为例,招股书信息 显示,在持续优化营收结构的前提下,2023年,傲基科技通过第三方电商平台销售商品获得的收入占比仍高达76.7%。

傲基科技2021-2023年各销售

渠道占比|来源:傲基科技招股书

而卡谷电商的这“一个切入点”,指的就是日本市场。

目前在中国家居、家具出海领域,传统巨头如顾家家居,海外市场布局仍以线下渠道、经销商体系运营为主(近两年线上零售渠道逐渐开始受到重视),目标市场更多集中在“一带一路”沿线国家;敏华控股(芝华仕)全球化布局相对成熟,自有品牌和投资并购来的海外本土品牌一起形成强大的品牌矩阵,在北美和欧洲等市场拥有一定的品牌影响力;跨境零售赛道的龙头企业包括,创业板上市的致欧科技、乐歌股份,以及上文中提到的傲基科技等,这些企业各有竞争优势,市场策略也不尽相同,但有一点是一致的,即几家企业主要出口市场均以北美(尤其美国)和欧洲为主。

例如,致欧科技2023年来自北美、欧洲市场收入占比98.63%,日本市场收入仅占0.8%。傲基科技2023年来自北美、欧洲的收入占比合计80.3%,国内市场的收入主要来自物流解决方案,包括日本、东南亚区域在内的其他市场销售占比2%。

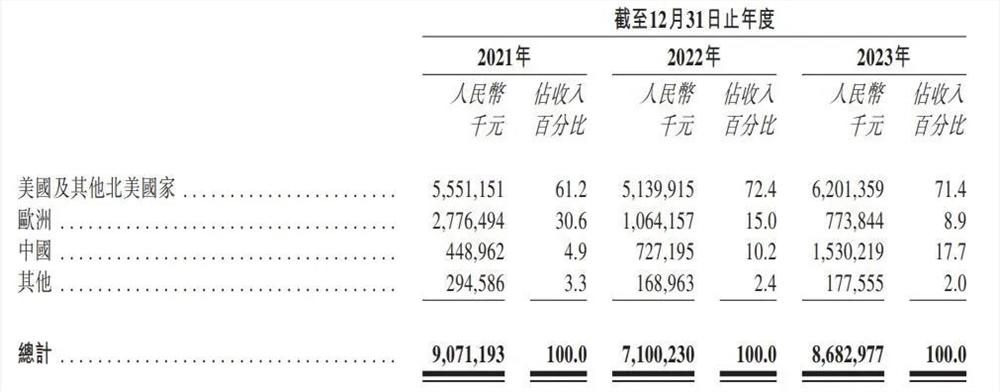

傲基科技过去三年各区域市场营收及占总收入的百分比

综合市场上各种公开信息,我们推测,当前进入日本市场的中国家具,大部分仍依靠 Nitory、宜家等家居连锁店和本地商超卖场等线下渠道销售;亚马逊、乐天等第三方电商平台及独立站上的卖家相对分散,市场集中度不高。

值得注意的是,此前一直聚焦在快时尚品类的 SHEIN,2023年起与大健云仓合作,开始尝试拓展家居品类;另一个炙手可热的跨境电商平台 TEMU 也自今年起,通过半托管模式启动了对大件家具品类的布局。

“担不担心 SHEIN 和 TEMU 做大件,把卡谷电商‘扼杀’在摇篮里?”

“我们的运营模式确实与 SHEIN 和 TEMU 的全托管模式类似,竞争是一定会有的,但也不需要过分担心。”

刘三勇给我们分析了原因:“首先,仅家具这个单一品类就有足够宽的赛道,足以支撑起比较大的品牌和销售额;第二,从消费特点和习惯上看,用户在购买家具时,并不会刻意去追求多品类、全方位的平台。”

“据我所知,SHEIN 目前在跨境模式下没有大件,当然不排除以后会做,其他大平台包括 TEMU、AliExpress 应该是有大件品类的。但从日本普通消费者的角度来看,SHEIN、TEMU、Aliexpress 都属于非常便宜、有超高性价比的综合性平台,所以消费者对于商品可能存在的一些问题也没有太多苛求。但也正因为如此,我认为日本消费者很难在这些平台上购买大件、或者高价商品。”

“另一方面,从平台角度来讲,综合性平台很难针对某一个特定品类,去深入地优化用户体验或服务。家具品类的履约肯定还是以船运为主,后续配送以及配送之后是否需要安装、售后等等,这些都需要针对品类单独开辟一套履约途径,履约标准和 SOP 这些都需要重新搭建。”

“所以说,单就大件家具品类而言,我们相对于其他平台,还是比较有胜算的。”

从0到1再走一遍,最大的挑战是什么?

卡谷电商于今年5月在日本和上海两地注册成立,并于当月敲定了融资。目前,卡谷电商独立站已经可以访问,与日本本土几家主流电商渠道的合作,也在快速推进、陆续落地。

卡谷电商官网首页

“相对于您过去三年的工作经历,现在做的是一个全新的品类,很多东西可能无法复用,所以相当于是从0到1再走一遍,会面临哪些不同的挑战?”

“最大的不同,是 SHEIN 在进入日本之前,已经是一个非常成功的全球化企业了,有非常成熟的商业模式和供应链体系,我只需要专注地拓展日本市场,其他有公司托底。现在,我自己就是那个最终托底的人,一切都需要我带着卡谷电商的小伙伴们一步一步去实现。”

跨境 B2C 在线零售业务的成功,离不开团队在以下三个核心环节的能力:产品端的设计、研发、制造能力;整个供应链的整合、运营、管理效率和能力;消费端用户需求洞察、获客能力。

消费者市场端对于卡谷电商而言,是相对的“舒适区”。刘三勇的信心既来自对日本消费市场的熟稔,也有对和数据分析和流量运营能力的掌控。

“我们前期不会事先确定好某个方向或用户群体,而是会不断上新,去测试不同的方向、风格、材质,包括价格带,将最终业务增长交给市场和数据去判断。

有个数据测算日本 toC 家具、家居市场的篮子大概在100亿美金左右规模,其中,会有很大比重的人群,更关注商品本身的设计、品质和做工,我们的目标用户就是这部分人群。”

卡谷电商眼下面临的挑战,更多还是来自供应链端。

与 SHEIN 所在的快时尚领域和大部分其他出口优势品类一样,卡谷电商做家具跨境零售渠道的底气,本身来自中国的供应链优势。

“以中国当前的研发制造能力,日本家具市场上在售的大部分高端、贵价商品,我们完全可以以1/3、甚至更低的成本生产出来。我之前跟一个在日本有七八十年历史的品牌交流,发现他们也在讨论,是否要将日本生产切换为中国生产。因为他们也发现,中国产的商品品质可以,而成本会显著降低。”

但提到 SHEIN 供应链,除了为业内所津津乐道的“小单快反”,另一个关键点是跨境履约。刘三勇认为,在家具跨境出口领域,傲基、致欧,包括像 Wayfair 等电商平台,现阶段通常采用目标市场本地备货模式。这种模式有明显的成本优势,但同时也伴随着较大的库存风险。

“所以,初期我们也会采用在中国备货、或直接履约、甚至一件代发的模式,直接销售给海外消费者。”刘三勇表示,卡谷电商目前已经与国内与几家规模比较大的卖家和品牌方达成了合作,“对于那些达到一定规模、经过国内品牌和卖家验证的供应商,我们会负责进行系统级对接,与他们在国内的库存打通,中外一盘货,他们在国内卖,我们在日本卖,我们在海外的销售额,也会统一归库存。”

“要做‘家具版 SHEIN’,是我对我们的产品、市场和商业模式有信心,但作为一个初创平台,在我们自己严选供应商的同时,也需要把卡谷电商的模式和理念,向供应链合作伙伴们阐述清楚,需要通过可靠的合作,逐步与大家建立信任。”

参考资料:

1. 南方都市报,《上半年家具出口激增近两成,家居产业打响品牌出海战》;

2. 中信建投,《中国家居出海:从制造走向跨境电商销售,品牌化进行中》;

3. 海通证券,《海通研究:总量+行业“出海”研究专题》;

4. 华尔街见闻,《第四次浪潮:SHEIN的缘起、演绎与挑战》;

5. 正和岛,《一年卖出2000亿,中国最神秘的独角兽SHEIN,做对了什么?》

更新于:2个月前