浙大学霸创业,估值150亿,这家杭州独角兽即将IPO

继拉卡拉、银联商务、PingPong后,又一支付公司冲刺IPO。

赴科创板上市计划搁浅两年后,国内数字支付解决方案提供商连连数字科技股份有限公司(以下简称“连连数字”)转而冲向港股,近期,连连数字再次更新港股IPO申报稿,中金、摩根大通为保荐人。

成立于2009年2月的连连数字,主营业务包括数字支付服务及增值服务。2016年,连连数字将重心转移至跨境支付业务上,相继进入英国、爱尔兰、巴西,开始了全球化扩张的脚步。招股书显示,截至2022年12月31日,连连数字累计服务的客户及企业数量增长到约180万家,其中跨境商家约为84.5万。

据招股书,2020年至2022年,连连数字的TPV(数字支付服务总支付额)分别为8494亿元、9712亿元、11530亿元,截至2023年9月30日,连连数字服务全球各行业TPV为人民币13120亿元,增长明显。相应的,其总收入也由2020年的5.88亿元增长至2022年的7.42亿元,年均复合增长率为12.3%。

迈开全球化的步伐后,大量资本开始涌入。2018年上半年,连连数字从光大投资、赛伯乐、普华资本等投资机构募集23.8亿元,公司估值40亿元;仅半年后,连连数字便拿到红杉中国和博裕资本的新一轮融资,随即估值涨至70亿元;紧接着,中金资本、联力投资、浙创投相继出手,三年间,连连数字共募集41.2亿元,背后站着近20家明星投资机构,其估值也上涨了近3倍,从最初的40亿元涨至150亿元。

IPO前,连连数字创始人章征宇持股11.68%,同时通过创连致新间接持有连连数字17.13%的股份,合计为28.81%,按最后一轮估值150亿元测算,章征宇身价近43.2亿元。

当下,支付行业迎来新一轮的竞争,支付的C 端市场被腾讯、支付宝、京东支付三分天下,B端支付市场、跨境支付的门槛也越来越高。此次赴港IPO,连连数字主要还是为了拿到更多的“粮草弹药”,继续扩大市场占有率。

杭州跑出百亿“独角兽”

连连数字的背后,站着浙大系掌舵人——章征宇。

如若上市成功,这将是创始人章征宇带起的第二家上市公司。据公开资料,1989年,章征宇从浙江大学计算机软件专业毕业,而后获得美国南加州大学公共政策及管理硕士学位,回国后,他先后在天融信、杭州君宝等企业任职。2003年,章征宇联合朋友一同出资,联合创办了北京天融信科技股份有限公司,专注于网络安全大数据与云服务。

服务多家B端企业,天融信渐成国内安全领域的龙头。2015年,天融信正式挂牌新三板。次年,南洋股份通过发行股份及支付现金相结合的方式,以57亿元的价格收购天融信100%股权,其中,章征宇占股约13.3%,股权价值约为7.5亿元。

2009年,在三大运营商的大力推广下,智能手机行业发展,而后走出一条陡峭的增长曲线。章征宇踏上了第二段创业征程,同步创办了连连数字,发力数字支付。

复盘连连数字的战略轨迹,不难看出公司的关键转折点:从中国到全球,从数字支付到跨境业务。

2011年,连连数字拿下了中国人民银行颁发的《支付业务许可证》,在行业中,连连数字的定位更偏向于第三方支付服务商。彼时,支付宝、微信支付在支付场景入口上展开激烈的争夺,而快钱、汇富天下、拉卡拉等第三方企业,都深入到线下中小商户群体中,解决收款与经营问题。

作为“后来者”的连连数字,亟需找到垂直行业的突破口。据《2016年度中国电子商务市场数据监测报告》显示,电商渗透率提升以及传统外贸转型加速,驱动跨境电商爆发性增长,从政策、资本进入以及市场增速视角判断,出口跨境电商进入黄金期,而传统渠道提供的跨境服务有速度慢、透明度低、成本高等痛点,这正是连连数字的机会所在。

据连连数字官网,2017年,连连数字开始发力跨境电商支付业务,并在中国香港设立第一家境外办事处,服务跨境商户和企业。

坐拥110万跨境卖家,覆盖上百个国家

避开与巨头的竞争,连连数字步入了发展的快车道。

据招股书,连连数字的业务网络覆盖了超过100个国家和地区,能够对超过130种货币进行交易,主要收入是按照为客户提供服务的总支付额进行按比例或按次收费,通俗理解,更像是“抽佣”。

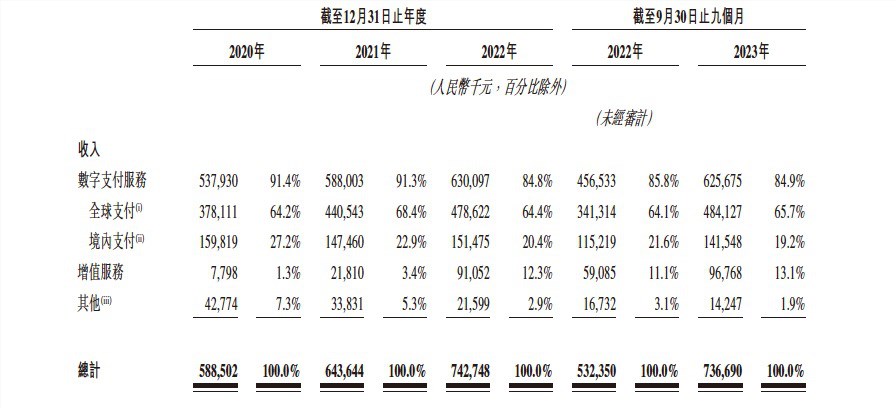

目前,连连数字主要为客户提供两方面的服务:一是数字支付服务,包括收款、付款、收单、汇兑、虚拟银行卡和聚合支付;二是增值服务,包括数字化营销、引流服务和软件技术服务。其中,数字支付服务是连连支付营收的重要支撑,2020年-2022年,数字支付营收为5.38亿元、5.88亿元、6.3亿元,分别占总收入的91.41%、91.36%、84.83%。

在数字支付这项支柱业务中,跨境支付贡献了六成以上。2020年-2022年,全球支付(即跨境支付)营收分别为3.78亿元、4.4亿元、4.78亿元,占比达到64.2%、68.4%、64.4%,对于截至2023年9月30日止9个月的营收占比数据,跨境支付的比例仍在持续攀升。

跨境业务更是连连数字的主要利润增长点。从毛利率来看,三年间,全球支付的毛利率为83.1%、82.0%及78.5%,而境内支付的毛利率仅为23.7%、30.4%、29.0%,两者差距较大。

中国第三方支付市场增长迅猛,而境内支付牌照数量却只减不增,在这个行业中,稀缺的牌照便意味着行业壁垒。据招股书,连连数字是唯一一家在美国所有州均持有货币转移牌照的公司,同时已在英国、泰国、新加坡、巴西等全球各国拿下64项支付牌照及相关资质,成为覆盖范围较为广泛的机构之一。

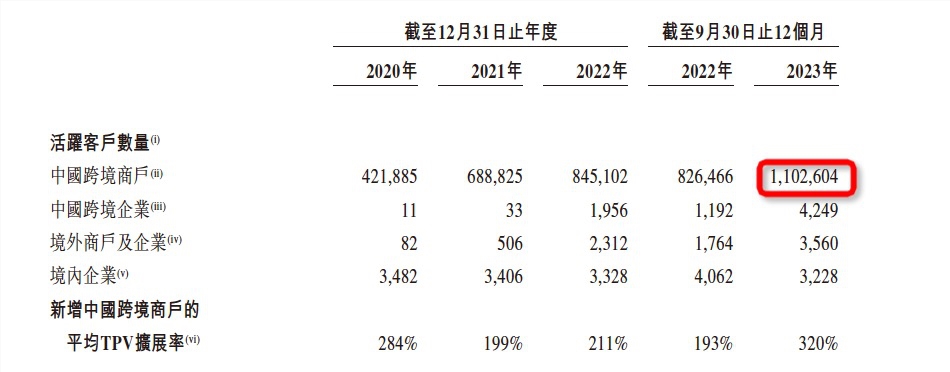

牌照优势叠加跨境电商大爆发,连连数字的跨境商户增长态势明显。随着越来越多的中国企业开始走向海外,2022年,连连数字的活跃中国跨境商户达84.5万家,占总客户的99%以上,截至2023年9月,这一数字进一步上升至110.2万家。

三年亏超20亿,连连支付面临挑战

在多数人的想象中,支付作为跨境电商中的重要基础设施,这本应是一门流淌着“ 奶与蜜”的生意,但事实却并非如此。

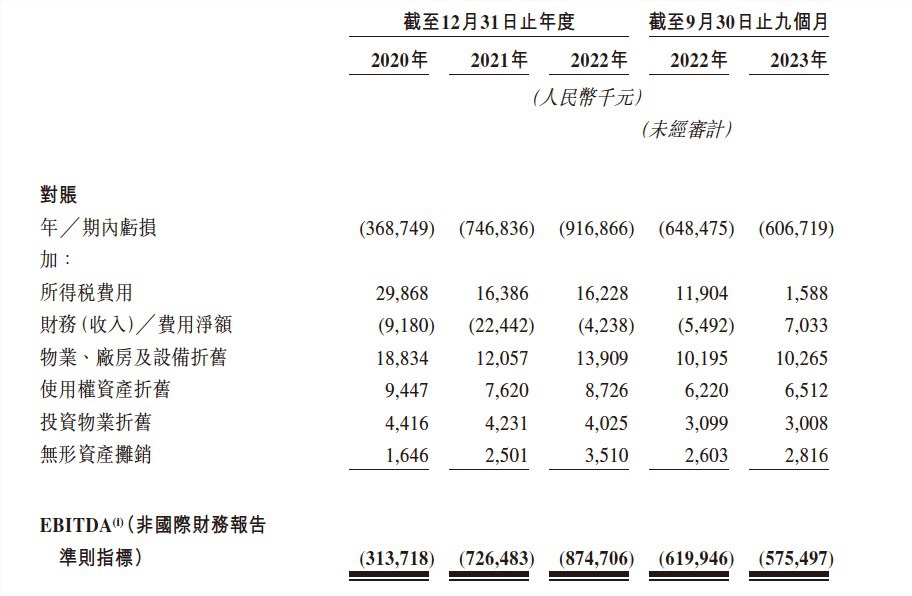

2020年-2022年,连连数字净亏损分别为3.69亿元、7.47亿元、9.17亿元,三年合计亏超20亿元,2023年截至9月30日9个月,公司亏损已超6亿元。

连连数字解释称,亏损主要是来自于几大方面:一是本公司创新产品及解決方案、全球扩张及核心人才的战略投资;二是对连通投资的亏损所致,多次向合资公司连通注资,是其亏损的主要来源之一,且公司可能会在未来继续蒙受亏损。

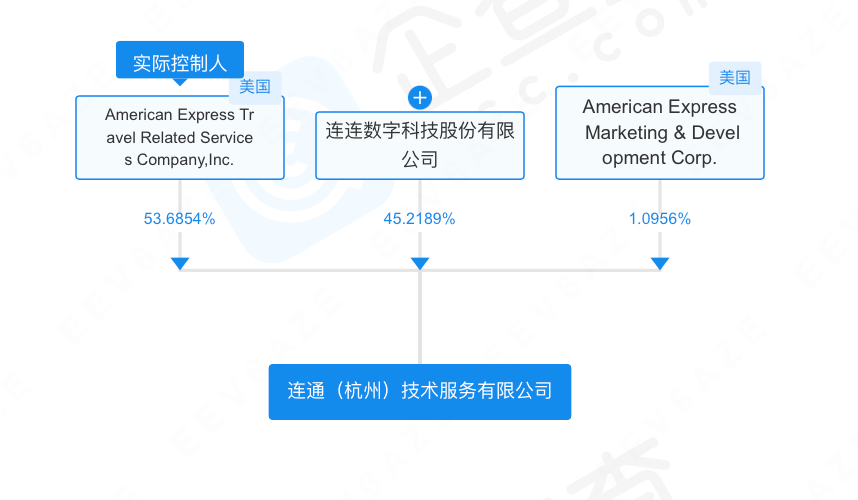

2017年11月,为了更好的服务公司商户,连连与美国运通成立的合资公司连通,总注册资本为10亿,这是《银行卡清算机构管理办法》对清算机构的最低要求。根据双方协议,连连持股50%,美国运通持股50%。目前,连连数字持股占比降至45.21%。

图源 企查查

2020年,连通公司获得中国人民银行颁发的《银行卡清算业务许可证》,并在同年8月正式开展人民币清算业务。据“独角兽早知道”消息,连通为中国发卡行发行的带有“美国运通”品牌名称的银行卡,可以提供结算、清算及相关功能,为其网络内的发卡行和商户收单机构提供银行卡清算及结算服务,为中国消费者在中国及全球各地提供持卡人权益。

2021年1月,连通公司注册资本增加到37亿,而今再增加到50.6亿。

根据弗若斯特沙利文的资料,数字支付解决方案在前期需要大量资金“输血”,像连通这样的新入场者通常须花费数年才能实现盈亏平衡。在招股书中,连连数字提及,如若连通无法实现其业务战略,或与美国运通就连通及其运营或战略方向发生任何争议,公司可能无法收回于连通的投资甚至全部投资。

除了连通,连连数字还坐拥包括连连银通电子支付有限公司、连连信息技术有限公司、连连国际支付有限公司、连连宝信息科技有限公司等数字子公司。

独角兽面临着“扭亏”的难题。企业估值已经很高,再融资不容易,急于IPO的背后,部分是为了增加现金流。

跨境支付赛道酣战,能否造血成关键

根据弗若斯特沙利文资料,全球贸易总额由2018年的51万亿美元增加至2022年的64万亿美元,复合年均增长率为5.8%,全球跨境电商渗透率于2022年仅为7.5%,预计到2027年将达到12.2%,全球贸易市场规模巨大且逐年稳步增长。

PingPong、WorldFirst万里汇、汇付天下、派安盈等支付平台,都不约而同的盯上了跨境支付。行业早期,PayPal、Payoneer等第三方机构的支付费率高达3%,以PingPong为首的中国公司成了支付行业中的鲶鱼,以“了不起的1%”策略撬动行业变革,推动行业费率降至1%以下。

低费率、低门槛,的确在前期帮助了第三方支付机构攻城略地,但激烈的行业竞争,也降低了它们的收入。为了持续争夺新老客户,支付机构需要不断的砸广告、开拓市场,其营销成本也日益水涨船高。

近几年,网易、腾讯、亚马逊等大厂也纷纷下场,入局跨境支付收款业务,资金雄厚的玩家下场,势必带动跨境支付赛道进入下一轮的竞争。

从另一个层面看,跨境支付公司“闯关”资本市场,前路仍不明朗。

据界面新闻,2018年,汇付天下头顶“港股支付第一股”光环登陆香港联交所,但三年间股价跌跌不休,从最高7.36港元/股逐渐跌至3.48港元/股,2021年3月,汇付天下黯然退市。

此前,同属头部的跨境支付服务商PingPong也在2020年已启动IPO辅导备案,拟在深交所创业板上市,至今未有新进展。

作为头部支付服务商,对于连连来说,比起融资“补血”,自我造血、盈亏平衡或许是更为迫切的事。

更新于:10个月前